ITS 編集部

当社の編集部は、IT業界に豊富な知識と経験を持つエキスパートから構成されています。オフショア開発やITに関連するトピックについて深い理解を持ち、最新のトレンドや技術の動向をご提供いたします。ぜひご参考になってください。

「96%ですか?」

DX需要も追い風に、需給逼迫が続くコンサルティング業界。コンサルタントの数が限られる中、人員の稼働率アップは日に日に重要性を増している。そこに、業界幹部も耳を疑う“高稼働率”をたたき出す新星が現れた。

9月12日、新興コンサルのライズ・コンサルティング・グループが東証グロース市場に上場した。初値は公募価格と同じ850円をつけ、初値ベースでの時価総額は約200億円となった。

同社は前身となる企業が2010年に設立。2020年の投資ファンドによるLBO(レバレッジド・バイ・アウト:買収先の資産などを担保に資金を調達するM&Aの手法)を経て、2023年2月期の業績は、売上収益47億円(前期比38.7%増)、営業利益13億円(同44.9%増)にまで成長している。

上場当日の記者会見でライズの北村俊樹社長は、上場の目的を「採用力の強化に向けた認知度・ブランド力の向上」と語った。上場に当たっては、大株主である投資ファンドと創業者の朝日竜樹氏が持ち株を売却。会社側も新株発行で約9000万円を調達し、人材の採用・育成に充当する計画だ。

コンサル会社といえば、マッキンゼー・アンド・カンパニーやボストン コンサルティング グループに代表される戦略系が有名だ。一方で近年は、上流の経営戦略にとどまらず、現場業務までを含めたDX支援の需要が旺盛で、アクセンチュアやアビームコンサルティング、デロイト トーマツ コンサルティングのような総合系が存在感を増している。

ライズも総合コンサルに該当し、「案件数ベースでは、戦略・新規事業とIT導入が半々程度の比率」(北村社長)という。すでにNTTデータやNTTドコモ、デンソー、三菱商事など、幅広い業種の大手企業をクライアントに抱える。

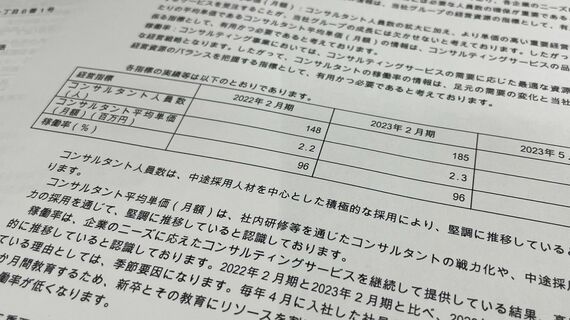

収益構造は他社と同様、「コンサルタント数×1人当たり単価×稼働率=売上高」と単純明快だ。ライズの場合、コンサルタント数は209人(2023年3~5月期時点)。月当たりの平均単価は264万円(同)と、1000万円をゆうに超える外資の戦略系や、300万円超の大手総合系には及ばない。

人数や単価で見れば「小粒でお手頃な新興コンサル」に過ぎないライズだが、上場に際して開示された資料が業界をにわかにざわつかせた。そこに載っていた同社の稼働率が、直近の通期決算まで2期連続で96%と、驚異的な水準を叩き出していたからだ。

コンサル業界における稼働率は、各社で細かな定義の違いこそあれど、おおむね「コンサルタントが報酬の発生するプロジェクトに年間どの程度参加できたか」を指す。

コンサルタント1人当たりに置き換えると、年間で200日参加できたならば、200日÷365日(実際には所定労働日数など)で計算し、稼働率は約55%となる。冒頭の業界幹部によれば、「戦略系は高単価な分、プロジェクト期間外の準備に相応のリソースを割くため、稼働率は50%程度になる。総合系も80%程度なら十分な水準」という。

そんなコンサル業界で今、「高稼働」の象徴的存在と言われるのが、2016年に上場したベイカレント・コンサルティングだ。外資大手がひしめく市場において、国内の独立系コンサルでは最大手級とされる。

大手コンサルでは一般的に、新たな案件を獲得するべく上級コンサルタントが営業活動も担うが、ベイカレントは業界では異例の営業専門部隊を組織。担当産業別の縦割りが主流とされるモデルとも一線を画し、コンサルタントが業種を問わず案件に参加する「ワンプール制」を導入している。

こうした異色の組織体制により、コンサルタントが本業に集中しながら、縦割りにとらわれずプロジェクトに参加できる仕組みを構築し、2023年2月期の稼働率は91.1%を記録した。

ベイカレントの売上収益は4期連続で30%超の成長を遂げ、2023年2月期には760億円(前年比32.0%増)、営業利益は299億円(同39.0%増)に拡大。5年前に約1200人だったコンサルタント数は、同期末時点で2961人にまで急増した。

大手コンサル関係者から「驚異的だ」と畏怖されていたベイカレントの稼働率。単純比較こそできないが、その水準を5ポイントも上回るとなれば、冒頭の業界幹部がライズの稼働率に耳を疑うのも納得できる。

実はライズの成り立ちやビジネスモデルをひもとくと、随所に「ベイカレント色」がにじんでいることがわかる。すでに役員からは退いているが、創業者の朝日氏はベイカレントの元幹部。営業専門部隊の設置やワンプール制の採用など、高稼働率の裏では“ベイカレントモデル”を踏襲しているのだ。

LBOを経た上場スキームはベイカレントの類似事例を参考にしており、そのパートナーとなる投資ファンドに至っては、ベイカレントとまったく同じだ。現経営陣では和田学副社長がベイカレント出身で、業界内からは「凄まじいベイカレント・スピリッツを感じる」(前出の大手コンサル関係者)との声が上がる。

もっとも、ライズの北村社長はあくまで「完全にコピーというわけではない」と強調する。

1つの例が2022年に導入した、部署の形態をとらない仮想組織制度「プラクティス」だ。DXや脱炭素など、業界をまたいだ大テーマごとにプラクティスと呼ばれる仮想チームを組み、コンサルタント1人ひとりの専門性向上を図っている。

ベイカレントのコンサルタントでも、グレードさえ上がれば専門領域は獲得できるが、ライズのプラクティス制度の下では、ある程度の実績が伴えば若手のうちからそれに挑戦できる。

「ワンプール制は経営モデルとして優れているが、顧客から見れば『ゼネラリスト集団』。得意な分野がわかりづらく、現場の社員も今後のキャリアを描きにくい。あくまでワンプールは維持しつつ、若手でも関心テーマの良し悪しを確かめられるようにした」(北村社長)

また、複数案件の掛け持ちが当たり前の業界において、シニアマネージャー以上を除き、1人のコンサルタントが受け持つ案件を1つに制限している。そうすることで、顧客にフルコミットのサービスを保証できる。

これは稼働率の押し上げ要因にもなっている。複数案件を掛け持つコンサルタントが多いと、いつ手が空くのかわかりづらく、会社も次のプロジェクトにアサインしにくい。結果として、案件と案件の間に待期期間が発生しやすくなる。1人1案件を基本とすれば、社内リソースの繁閑が明確になり、次のプロジェクトに間隔なく移行させることができるのだ。

北村社長は「ベイカレントさんの良さを活用しながら、いろんなファームの出身メンバーの前職における課題意識と組み合わせ、独自モデルに昇華してきた。ブランディングなど足りない部分も多いが、(将来的に)外資ファームには絶対負けたくない」と意気込む。

まずは2024年2月期の増収増益が短期的な目標だ。コンサル市場はDXから脱炭素、人的資本開示、経済安保対策などテーマは豊富で、右肩上がりの成長が見込まれている。コンサルタント数を早期に500人程度まで拡大し、ベイカレントと同様、年30%ペースでの売上収益の成長を狙う。

課題となるのが採用である。ライズの稼働率は天井に迫る一方、単価については低単価を売りにしているため引き上げが容易ではない。残された成長のカギは人員拡大で、2024年2月期も34人の純増を計画する。ただ、大手から中堅まで多くのコンサル会社が採用を積極化している現状、人材の獲得競争は厳しい。

「箔付け」を意識した就労ニーズも強い業界において、優秀かつ多様な人材を確保できるか。上場は1つの足がかりに過ぎず、大手顧客の獲得や待遇改善などブランド力向上につながる材料の積み重ねが至上命令だ。

https://toyokeizai.net/articles/-/701976#:~:text=dx

当社の編集部は、IT業界に豊富な知識と経験を持つエキスパートから構成されています。オフショア開発やITに関連するトピックについて深い理解を持ち、最新のトレンドや技術の動向をご提供いたします。ぜひご参考になってください。