⑴ はじめに

スタートアップで財務責任者をやっています中辻です。

Twitter及びthreadsにてIPO・ファイナンス・スタートアップ・マーケットなどの情報を積極的に発信していますので、Twitterアカウント及びthreadsアカウントをフォロー頂けますと幸いです。

本記事は専門的な内容を含んでいるため、なかなか理解しずらい部分が多いです。ストックオプションの会計処理に関して理解しずらい部分はあるものの、IPO準備会社にとって大きな影響を及ぼす可能性があることから見過ごすことができません。

専門的な内容があることに鑑み、最低限抑えておくべきポイントを「⑵ 本記事のポイント」にまとめさせて頂いていますので、最低限、この部分を見て頂けますと幸いです。詳細内容に関しては知りたい方のみ、それ以外の箇所を読んで下さい。

なお、まだまだ自分の理解が追い付いていない部分もありますので、解釈の誤りや、誤解を招くような表現があった場合は、ご一報いただけますと幸いです。

⑵ 本記事のポイント

「⑵ 本記事のポイント」を読めば、最低限、知ってく必要がある内容を列挙しています。なお詳細に知りたい方は⑶以降を読んで下さい。

⒈ 株式報酬費用の追加計上

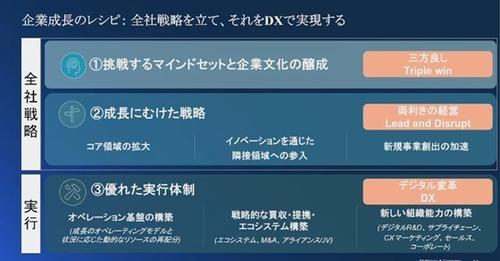

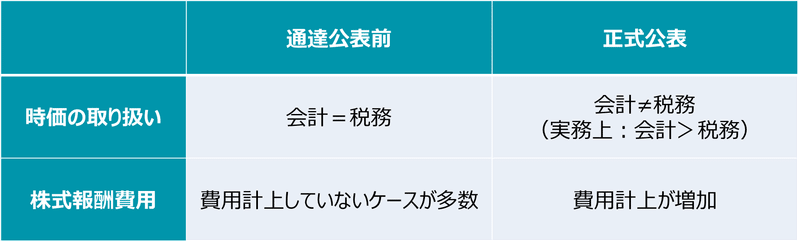

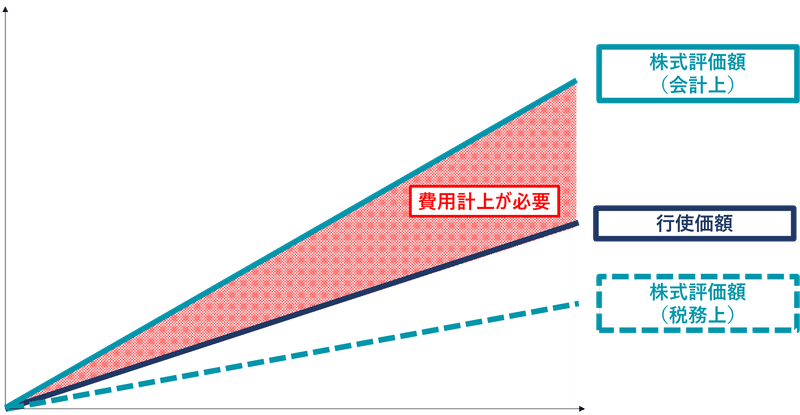

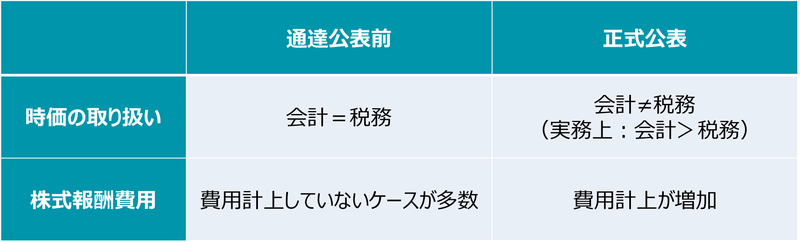

従来は、会計と税務の時価が一致している前提で、権利行使価額を決めていたが、本通達の発表により、時価が会計≠税務となり、株式報酬費用の追加計上が必要となるケースが多くなる。

具体的言うと、会計上の株価と行使価額の差額が株式報酬費用となる。

詳細は内容に関しては、「⑷【今回の発表概要①】会計上の株価とは?」を参照して頂きたい。

⒉ 予実管理への影響

ストックオプションの発行を予定している未公開企業は、株式報酬費用を追加計上する場面が多くなり、きちんと本費用を加味した上で予実管理が必要となる。株式報酬費用の計上にあたっては不確定要素の要因が多分にあることから、会社の予実管理に大きな影響を及ぼす可能性がある。

⒊ 株式報酬費用計上に伴う公募価格への影響

上場時の公募価格を決める際には、原則として「当期純利益×PER」で算出されることになる。

株式報酬費用を計上した場合には、当期純利益に株式報酬費用が反映され、株価に影響する。株式報酬費用を計上したとしても、キャッシュアウトするわけではないものの、従来の公募価格の算定方式に則った場合、株価へ影響することになり、証券会社に対して株式報酬費用の計上に伴う株価への影響の確認が必要になるものと思われる。

⑶ 今までの経緯

5月29日発表の国税庁・経済産業省のストックオプションに関する発表があった。発表内容に関しては、以下の記事をご参照。

かかる発表を受けて、不明確だった主な論点が、①株価が税務上と会計上で一致するのかどうか?、②権利確定日をどのように考えるべきか?である。

このポイントに関して、7月上旬に日本公認会計士協会および企業会計基準委員会(以下、「ASBJ」)が見解を出した。

5月29日の国税庁・経済産業省のストックオプションに関する発表では一定の方向性は示されたものの、会計処理で不明確な部分があったので、今回の日本公認会計士協会・ASBJの発表を受けて、会計処理の方向性が明確になった。

⑷ 【今回の発表概要①】会計上の株価とは?

まずは大きな論点の一つとなるのが、会計上の株価はどうなるのか?である。国税庁・経済産業省の発表で株価算定の方法が明示されたのにも関わらず、「なぜ会計上の株価が問題になるのか?」に関して説明しないと理解が難しい。よって、「なぜ会計上の株価が問題になるのかどうか?」をまず初めに解説したい。

⒈ 未公開企業における株式報酬費用の会計処理

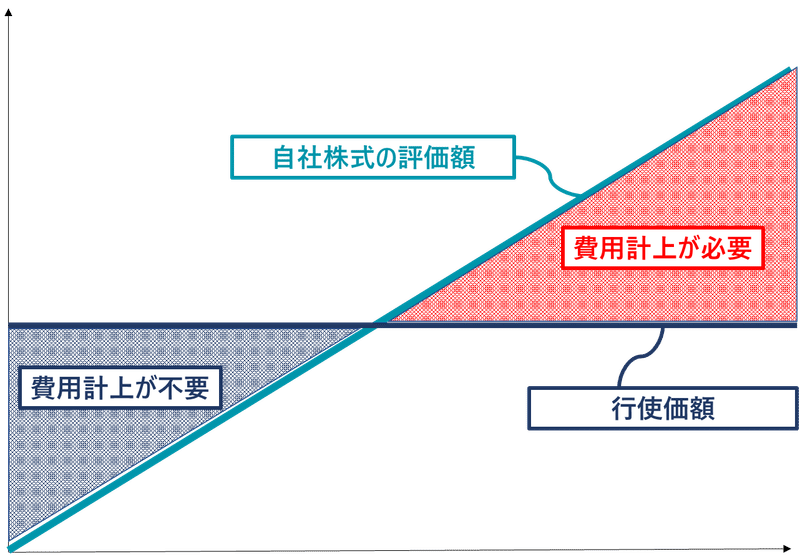

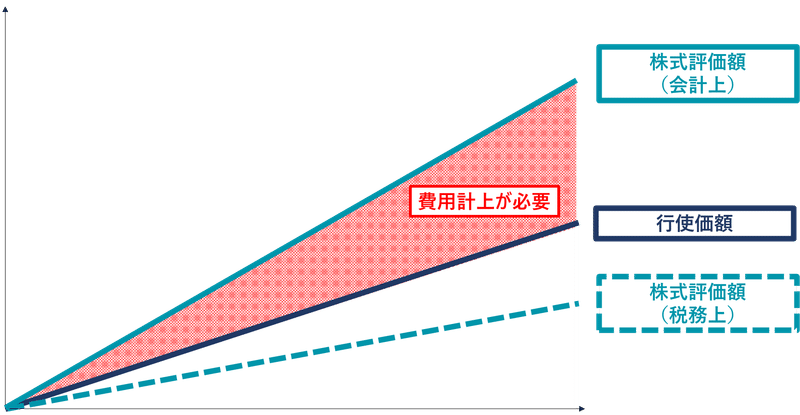

スタートアップ等の未公開企業にとって、本源的価値がゼロである場合には株式報酬費用は発生しない(「本源的価値=自社株式の評価額▲行使価額」となる)

未公開企業における取扱い

13. 未公開企業については、ストック・オプションの公正な評価単価に代え、ストック・ オプションの単位当たりの本源的価値の見積りに基づいて会計処理を行うことができ る。この場合、本会計基準の他の項で「公正な評価単価」を、「単位当たりの本源的価値」と読み替えてこれを適用する。この結果、特に第 6 項(1)の適用に関しては、付与日現在でストック・オプションの単位当たりの本源的価値を見積り、その後は見直さな いこととなる。 ここで、「単位当たりの本源的価値」とは、算定時点においてストック・オプションが権利行使されると仮定した場合の単位当たりの価値であり、当該時点におけるストック・オプションの原資産である自社の株式の評価額と行使価格との差額をいう。

字面だけ見てても分かりにくいので、図で示すと以下のとおりとなる。赤の部分が本源的価値がプラスになっており、株式報酬費用が発生することになる。一方、青の部分は本源的価値がマイナスであるため株式報酬費用は発生しない。

従来の実務では、ほとんどのスタートアップが自社株式の評価額より高い権利行使価格を設定しており、株式報酬費用が発生していないものと思われる。

⒉ 未公開企業における株式報酬費用の会計処理

従来の株式算定実務と行使価格との関係性

従来の実務としては、税務上の株式算定方式が明確化していなかったため、会計上と税務上の株式評価額が一致しており、行使価額を株式評価額以上で設定しているケースが多かった。ゆえに、未公開企業では株式報酬費用の計上する必要がなく、追加費用が発生していないケースが多い。

今後の株式算定実務と行使価格との関係性

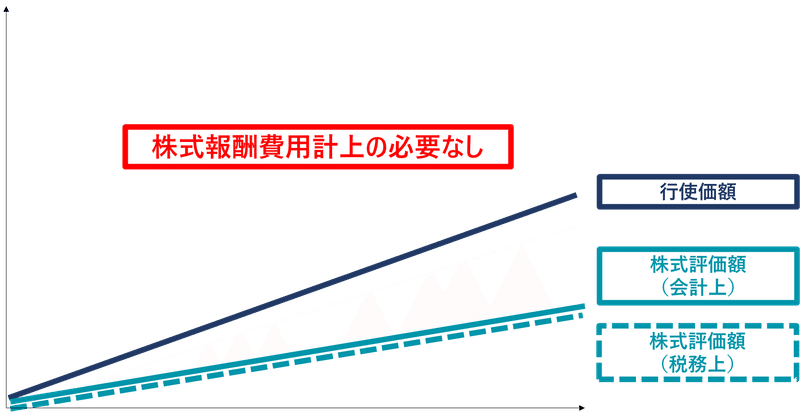

従来、多くの未公開企業は行使価額が株式評価額を上回る価格で設定していたため、株式報酬費用の計上は必要なかった。

今回の発表の通達により、純資産をベースに税務上の株価を設定できることになったため、多くの未公開企業が税務上の低い価格で行使価額を設定することが想定される。しかしながら、通常、事業進捗に伴って、株式評価額は上昇していくものと考えられる。この点に関して、公認会計士協会・ASBJからの発表によると、会計上の株式評価額は、財産評価基本通達の例により算定された価額は、必ずしも一致するものではないとの見解が示されてた。

この見解により、株式報酬費用を計上する未公開企業が増えていくものとと想定され、本費用も含めて予算を立てていくことになる。

ここでいうところの「自社株式の評価額」と、財産評価基本通達の例により算定された価額は、必ずしも一致するものではない。そのため、仮に、「自社株式の評価額(A)」 が、財産評価基本通達の例により算定された「契約時の1株当たりの価額」以上の価額で設定された「行使価格(B)」を上回っている場合には、会計上は、その差額(C)について費用計上することになる。

ここで、法令解釈通達等が改正された場合、今後、未公開企業においては⾏使価格を (税務上の)1 株当たり純資産とするケースが増加することが⾒込まれる。仮に⾏使価格 を(税務上の)1 株当たり純資産とした場合、算定時点におけるストック・オプションの 原資産である⾃社の株式の評価額と差額が⽣じることが考えられる。特に、算定時点において 1 株当たり純資産は⼩さい⼜はマイナスであるが、将来的に成⻑が望まれる企業においては、算定時点におけるストック・オプションの原資産である⾃社の株式の評価額と⾏使価格との差額が⼤きくなることが考えられる。このような場合には、単位当たり本源的 価値にストック・オプション数を乗じて算定した額のうち当期に発⽣したと認められる額を費⽤として計上することとなる(ストック・オプション会計基準第 4 項及び第 5 項)。

未公開企業における株式報酬費用の会計処理のまとめ

会計と税務の時価が必ずしも一致しないという見解が発表されたことにより、実務上の時価は「会計>税務」となるケースが多いものと想定される。

その結果、行使価額の設定にもよるが、会計上の株式評価額より低い行使価額を設定すると株式報酬費用の計上が必要になる。

文字で書くと理解しずらいので、以下のとおり表形式および図でまとめているので、参照して頂きたい。

⑸ 【今回の発表概要②】権利確定日は?

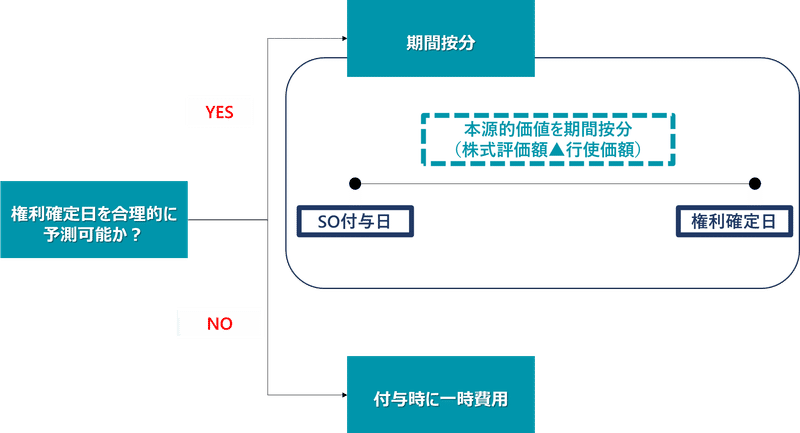

上述のとおり、未公開企業でも株式報酬費用を計上するケースが増えることが想定される。株式報酬費用が発生すると、株式報酬費用の期間按分が必要となり、「権利確定日」が論点となるので、この点を解説したい。

⒈ 株式報酬費用の期間按分

(原則処理)

株式報酬費用を計上するとなった場合、株式報酬費用を「権利確定日」までの間に期間按分を行う必要がある。ここで期間按分に必要な「権利確定日」をどのように設定すべきなのかが論点になる。

ストック・オプション会計基準では、ストック・オプションの権利付与⽇から権利確定⽇までの対象勤務期間を基礎とする⽅法その他の合理的な⽅法に基づき当期に発⽣したと認められる額を各会計期間に費⽤計上することとしている。

(例外処理)

合理的に「権利確定日」が予測が困難である場合には、期間按分はできないものとみなし、付与日に一時費用を計上する処理も認められる。

18. 権利確定条件が付されていない場合(すなわち、付与⽇にすでに権利が確定してい る場合)には、対象勤務期間はなく、付与⽇に⼀時に費⽤を計上する。 前項(3)の場合において、株価条件が付されている等、権利確定⽇を合理的に予測することが困難なため、予測を⾏わないときには、対象勤務期間はないものとみな し、付与⽇に⼀時に費⽤を計上する。

(会計処理まとめ)

イメージ図で会計処理を表すと以下のとおりとなるので、参照頂きたい。

⒉ 「権利確定日」の設定方法

「権利確定日」の設定に関しては、ストック・オプション適⽤指針第 17項により謳われている。しかしながら、未公開企業のストックオプションの行使にあたっては、「現実的な上場日」、「税制適格ストックオプションの行使期間」、「行使割合が決まっているべスティング条項」などがあり、「権利確定日」を合理的に予測することが困難な場面が多い。

17. 各会計期間における費⽤計上額は、ストック・オプションの公正な評価額のうち、 対象勤務期間を基礎とする⽅法その他の合理的な⽅法に基づき当期に発⽣したと認められる額として算定することとされている(会計基準第 5 項)。すなわち、ストッ ク・オプションの公正な評価額を、これと対価関係にあるサービスの受領に対応させて、対象勤務期間を基礎とする⽅法その他の合理的な⽅法に基づいて費⽤計上することになる。対象勤務期間は、付与⽇から権利確定⽇までの期間であり(会計基準第 2 項(9))、権利確定⽇は次のように判定する。

(1) 勤務条件が付されている場合には、勤務条件を満たし権利が確定する⽇ (2) 勤務条件は明⽰されていないが、権利⾏使期間の開始⽇が明⽰されており、か つ、それ以前にストック・オプションを付与された従業員等が⾃⼰都合で退職し た場合に権利⾏使ができなくなる場合には、権利⾏使期間の開始⽇の前⽇(会計 基準第 2 項(7))。この場合には、勤務条件が付されているものとみなす。

(3) 条件の達成に要する期間が固定的ではない権利確定条件が付されている場合に は、権利確定⽇として合理的に予測される⽇

⒊ 実務上の取り扱い

実務上、「権利確定日」を設定する場合には監査法人とのディスカッションが必要になるが、具体的に「権利確定日」を決める場合には以下の要素を考慮の上、設定することになると思われる。なお考慮要素は、あくまで一例を示したものに過ぎないので、それぞれの企業の状況によって「権利確定日」の考え方は異なる点に留意が必要となる。また未公開企業の場合には適宜、「権利確定日」の見直しが行われ、按分の期間も変わる可能性がある点も考慮に入れる必要がある。

-

上場予定日と税制適格ストックオプションの行使期間を考慮。通常、ストックオプションの行使にあたっては上場した後でなければ行使できないという条項がついているケースが多いため、上場予定日の概念が大事になる。例えば、仮に税制適格ストックオプションの行使開始期間が2年後であり、上場予定日が1年後であった場合に現実的に行使可能となるのは2年後となるため、「権利確定日」は2年後になる。

-

ストックオプションの条項の中で、行使割合が決まっているべスティング条項がある。べスティング条項とは、上場後に50%行使可能、その後、上場から起算して1年後に30%行使可能、2年後に残りの20%行使可能といった内容になる。こういったケースにおいては、現実的に行使可能な行使割合が決まってくるため、この点も考慮に入れる必要がある。

-

また細かな点を言えば、ロックアップの期間があり、上場後から一定期間行使できない期間も考慮に入れる必要がある。

未公開企業の場合には不確定要素も大きく、「権利確定日」を決定することが困難なケースが多い。監査法人との交渉ではあるものの、「合理的な権利確定日」を決めることができない場合には、ストックオプション付与日に一時費用を計上する処理で調整するケースが増える可能性がある。

⑹ IPO準備にあたって派生する論点

多くのスタートアップが株式報酬費用の計上を行うケースが増えていくことが想定される。そうすると、IPO準備や株価に影響する可能性もあることから、IPO準備に関わる方々は株式報酬費用を理解することが望ましい。以下、IPO準備をするにあたって派生する論点を記載したい。

⒈ 株価算定レポートの入手

従来でも、株価算定レポートを入手する必要があるが、今回の発表後も引き続き株価算定レポートの入手が必要になると思われる。税務上の株価に関しては、純資産をベースに算出するため大きな問題は生じないかもしれないが、会計上の株価はDCF、マルチプル、純資産法などで合理的な時価を算出する必要がある。

会計上の時価を算出するにあたっては、客観的な要素が入ってくるため、独立した立場での専門家からのレポートの入手が必要となる。また、税務上の株価に関しても算出の基準はあるものの、株価と行使価格次第で税制適格になるか、税制非適格になるかという大きな分かれ目になることから、専門家からのレポートを入手し、保守的に税務対応に備えた方が無難である。

以上から、株価算定レポート(特に会計上の時価)に関しては、監査法人および証券会社から依頼されることが想定されるため、引き続き株価算定レポートの入手は必須となる。

⒉ 株式報酬費用の追加計上

株式報酬費用の追加計上により、会計・税務上の株価、権利確定日など様々な論点が発生する。

また、原則として株式報酬費用は販管費区分に計上されることが多いが、売上原価にも計上されるケースもありえる。例えば製造業やアーティストに対する報酬としてストックオプションを利用する場合には、売上原価に計上される可能性があり、段階損益にも影響を与える。

株式報酬費用の計上にあたって、監査法人や証券会社などの関係者がいるので、きちんと論点整理を行った上で各関係者と調整が必要になる。

⒊ 予実管理

株式報酬費用を計上する未公開企業は、株式報酬費用を追加計上するため、きちんと本費用を加味した上で予実管理を実施する必要がある。

株式報酬費用の計上にあたっては、権利確定日などの不確定要素も多く、予実管理には大きな影響を与えるため、株式報酬費用の額と按分期間をきちんと算定する必要がある。

⒋ 株価への影響

上場時の公募価格を決める際には、原則として「当期純利益×PER」で算出されることになる。

株式報酬費用を計上した場合には、当期純利益に株式報酬費用が反映され、株価に影響する。株式報酬費用を計上したとしても、キャッシュアウトするわけではないものの、従来の公募価格の算定方式に則った場合、株価へ影響することになり、証券会社に対して株式報酬費用の計上に伴う株価への影響の確認が必要になるものと思われる。

⑺ 最後に

今後、多くの未公開企業が株式報酬費用を計上することになるかと思われます。今回の通達発表に伴って、税務上だけではなく、IPO準備や会計処理にも影響する場面が多くあるため、事前にどういったことが問題になるかどうかを知っておいて、対応方法を考えることが大事になります。

本記事が、少しでもIPO準備に携わる方々に役立てば幸いと思い、執筆させて頂きました。

最後になりますが、Twitter及びthreadsにてIPO・ファイナンス・スタートアップ・マーケットなどの情報を積極的に発信していますので、Twitterアカウント及びthreadsアカウントをフォロー頂けますと幸いです。

⑻ 免責事項

本文中の意見にわたる部分は私見であり、正確性について万全を期しておりますが、その内容について保証するものではありません。本noteはあくまで議論のたたき台として活用頂きたいという想いで執筆しています。事業に影響を与える可能性のある事項については専門家にご相談頂く必要があります。